展期方案弱于预期,万科多只债券盘中再触临停

万科中票展期初步方案浮出水面,但并未缓解外界对其债务问题的担忧,今日万科债券持续走低。

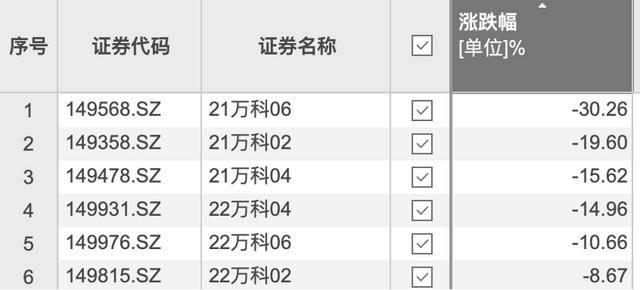

12月2日,截至发稿,“21万科06”跌超30%,“21万科02”跌超19%,“21万科04”“22万科04”跌超14%,“22万科06”“22万科02”跌超8%。多只债券因大幅波动触发盘中临时停牌。

拉长时间线看,自11月26日以来,多只万科境内债券出现连续大幅下跌。

股票方面有所回暖。截至发稿,万科A(000002.SZ)上涨0.19%,港股万科企业(02202.HK)上涨1.13%。

多家业内机构认为,万科后续偿债压力与重组风险正在上升,若缺乏大规模外部支持或销售复苏,其流动性状况仍面临严峻考验。

展期方案弱于预期

此前,第一财经曾报道万科将在12月10日召开债权人会议,对一笔名为“22万科MTN004”的20亿元中期票据展期相关事项进行审议。(详见《首度寻求债券展期,万科债务压力已到关键期?》)

会议召开前,相关展期初步方案已流出。第一财经记者从知情人士处获悉,“22万科MTN004”原定于2025年12月15日到期,现拟展期12个月,调整至2026年12月15日偿付本期中票全部本金。展期期间(2025年12月15日至2026年12月15日)本期中期票据票面利率维持不变,即按照3.00%计息。展期期间的新增利息随本金的兑付一同支付。

不过该人士表示,目前方案仍在多方磋商中,并非最终议案。

第一财经记者注意到,此前的召集人公告中显示,发行人、单独或合计持有10%以上同期债务融资工具余额的持有人可于2025年12月3日23:59前通过存续期服务系统或以其他书面形式向召集人提出补充议案。召集人将于2025年12月5日前通过存续期服务系统、电子邮件、传真或其他方式发送最终议案,或披露最终议案。

根据公告,债权登记日为2025年12月9日,持有人会议召开时间为12月10日,将在2025年12月12日截止表决。

值得注意的是,多位受访业内人士认为,该方案力度弱于此前流传的8个月展期方案。此前流传方案为,在8个月内三期分期支付10%、10%和80%本金。支付时点分别为2025年12月15日、2026年2月15日、2026年8月15日。第一财经记者就上述两份方案向万科求证,截至发稿暂无回复。

一名房地产行业人士对记者分析称,一年期展期虽为万科争取了更长的缓冲时间,但此举也反映出公司当前偿债压力较大,且方案条件一定程度上不及市场预期。

万科短期偿债压力依然显著。根据三季度报,该公司一年内有息债务占比42.7%,即1513亿元,而同期货币资金为656.8亿元,较年初减少25.5%,现金短债比进一步降低至0.43。此前,万科得以维持公开市场债务兑付,主要依赖两大渠道:一是股东深圳地铁的持续“输血”,二是自身经营回款、资产处置。目前,这两大渠道均显著承压。

债务重组风险上升

即便展期成功,万科仍将面临新一轮的债务到期压力。

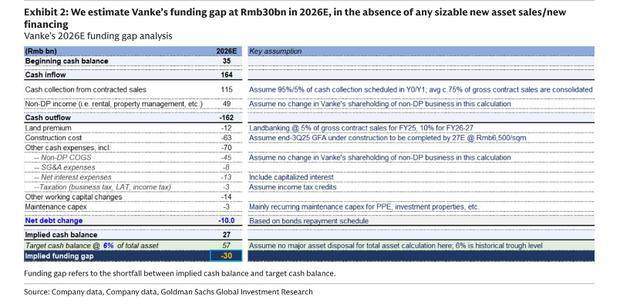

高盛在近期的一份研报中指出,万科(合并报表层面)在2026年的预计资金缺口约为300亿元人民币。当前局面的扭转,取决于银行或其主要股东能否提供更多支持。

(图片来源:高盛研报)

该研报进一步指出,自2022年以来,已有超过20家开发商的债务重组计划获得批准。数据显示,截至2025年10月,估算的累计债务重组规模已超过1.2万亿元人民币。在缺乏更广泛资金支持、资产处置、再融资计划的情况下,万科很可能将不得不采取市场化方式进行全面债务重组。

标普全球评级分析师陈令华在给第一财经记者的邮件中表示,2025年12月至2026年5月,万科将面临约114亿元人民币的债券到期潮。相比之下,预测该公司经营性现金流为负,且截至2025年9月30日其可用现金缓冲较小。

陈令华认为,未来六个月内万科的出险重组风险上升。因流动性疲弱,他认为万科的财务承诺不可持续。“目前该公司债务很容易受到无力偿付或出险重组风险的影响。”陈令华称。

(本文来自第一财经)