为何他的一只基金能在超9年的时间里8次战胜市场?

导读:每隔几年,我们都会把一些优质的基金经理访谈,重新编辑出版成书。2024年8月A股市场的冰点,我们出版了《与时俱进的投资》,系统性介绍了新时代下不断进步的基金经理投资方式。在这本书中,开篇第一位基金经理就是周云(注:出版是为了让读者学习投资体系,所以我们把所有的基金公司和产品名字在内容中全部删掉)。

我们对周云的投资框架迭代,进行了长期的跟踪。早在2020年3月,我们就和周云做过一次访谈。记得那时候疫情原因我们的访谈是通过线上电话会议系统。那段时间正值“核心资产”的牛市爆发,对于注重低估值投资的周云带来了一定挑战。

到了2022年12月,我们再一次和周云做了访谈,这一次面对面分享的感知更为震撼。周云提出“成功的投资由概率驱动”,投资的终极目标只有一个:剔除运气成分以后,力争能够稳定地赚钱。相比于两年前,周云的方法体系在保留底层的价值体系后,一定程度上摆脱了对市场风格的依赖。

周云也连续四年入围了我们的“TOP 100基金经理榜单”,帮助我们的榜单连续三年跑赢了万得偏股基金指数。

相信这些动作,都足以体现我们对周云在投资能力上的评价。

除此之外,我个人和周云也有着更长久的缘分。2009年刚入行做销售的时候,东方红资产管理是我覆盖的第一家机构客户。那时候我就认识了刚从学校毕业的周云。他身上的那种执着和严谨,多年来未曾改变。

我和周云都热爱读书,也都是《思考、快与慢》的粉丝。曾经在一次东方红资产管理的线下读书会中,我们还一起做了分享。当时周云提到的“结果偏差”概念,和基金经理的评价有异曲同工之处,让我记忆尤为深刻。今天,在我的家中还放着当时活动的照片。

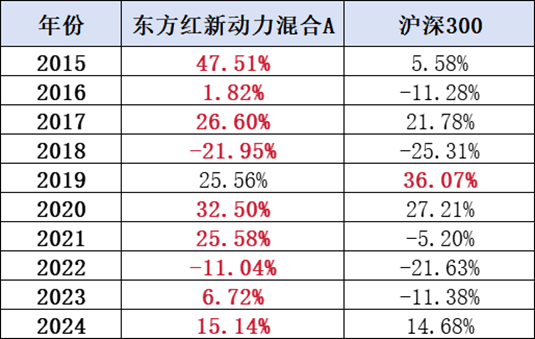

从客观数据看,周云是全市场少数相对沪深300指数有着极高胜率的基金经理。以他管理时间最长的东方红新动力混合A为例,2015到2024的10年时间中,只有2019年跑输了沪深300指数,并且在10年时间中有8年取得了年度正收益。过去几年市场环境的变化,让大家发现战胜指数其实很不容易。而周云管理的新动力混合A从2020年至今,每年都跑赢了沪深300指数。通过持续取得的年度正收益,周云的产品净值也在今年创下新高。

数据来源:基金业绩来自基金定期报告,指数数据来自Wind;数据截止:2024年12月31日,基金历史业绩不代表未来表现。

高胜率的长期业绩

2022年那次访谈中,周云提到“我们的终极目标只有一个:剔除运气成分以后,力争能够稳定地赚钱”。如何剥离运气和能力,不仅是周云在投资中不断思考的,也是我们在挖掘基金经理时不断思考的。对于投资者来说,最终都希望找到超额收益更稳定的基金产品。

区分运气和能力最重要的因素是“频率”。比如说,单场决定胜率的世界杯足球,结果中的运气成分占比会更高一些。但是一个赛季打30-40场的足球联赛,结果中的运气成分就会显著降低。在投资领域,“频率”的呈现就是时间。

一个基金经理的业绩看一年,收益率高低主要由运气(市场风格)决定,但是投资的时间拉得越长,能力的占比就越高。这也是为什么,当前对基金经理的考验越来越注重长期业绩。

通过对周云代表产品的长期业绩分析,我们看到两个很显著的特点:

2)最大回撤显著低于市场。东方红新动力A在经历了多个极端的市场调整中,该产品自周云任职以来最大回撤只有26.93%,显著低于同期偏股混合基金指数的45.42%(最大回撤数据已经托管行复核、指数数据来自Wind;数据截止:2025年3月31日)。

从周云的这两个数据特征看到,他不仅有长期稳定的超额收益,而且比绝大多数基金经理提供了更高的性价比:用低于市场平均的波动率和最大回撤,实现了显著高于市场平均的收益率。

周云的风险收益特征,也对持有人更为友好。降低波动和回撤,能够让持有人拿得住。而且,拉长时间看他的低波动并没有牺牲长期收益率。

价值投资是周云的“底色”

作为一名东方红资产管理从应届生培养起来的基金经理,周云身上有着很鲜明的东方红“烙印”,价值投资也成为了周云一以贯之的投资信仰。在投资中,他坚信两个不变的价值理念:

1)买股票就是买公司的自由现金流。这句话多次被周云提到,是他对价值投资的定义;

2)低估值所带来的高回报几乎是价值兑现的唯一路径。在任何市场环境中,周云都是遵循用低估值的方式去做投资,只是他并不是那种静态的估值体系。高成长的价值也在于未来能把估值变得更低;

在我们的TOP 100基金经理榜单中,一直把周云归类为“深度价值/红利”,正是因为他的投资理念和持仓,体现了经典的价值投资方式。周云的投资流程可以简化为两个部分:在研究端,他需要看清一个企业未来十年的现金流分布和经营状况;在投资端,他需要用较低的估值去买一个能算清楚的未来现金流。

除了这两点外,周云还特别强调安全边际。

他的第一层安全边际是,为自己审慎的判断再留有一些估值层面的余地。这一点也是被许多价值投资大师反复提及的。即便自己做出了审慎的判断,但依然有一定概率出差。那么,在估值层面就需要为可能的错误留有余地。

他的第二层安全边际是,不要高估自己解难题的能力。这一点是被许多人忽视,却又十分重要的。在周云的组合中,我们看到绝大多数都属于现金流分布稳定、商业模式相对简单的公司。周云很少去买现金流有非线性特点的公司,虽然这类公司一旦短期业绩爆发,会带来很高的短期收益,但也对投资者的解题能力提出更高要求。

在估值的判断上,周云不愿意支付30-40倍甚至更高的估值,就是因为这需要定性看清楚企业未来20到30年的发展状况。这也是一道很难的题目。巴菲特说过,投资不需要跨越太高的栏杆。周云有大量的投资收益,都来自一些比较简单的机会。

周云许多的投资思想和做法,都可以在《证券分析》和《聪明投资者》两本书中找到出处。毫无疑问,他是一名经典的价值投资者,而这样的基金经理在A股市场是稀缺的。

逆向去买好公司

虽然低估值是周云一以贯之的选股框架,但他并不是一名烟蒂股投资者。早在2020年的那次访谈中,周云就提到“陪伴优秀公司成长,提升长期投资胜率”。芒格曾经说过,格雷厄姆买过许多烟蒂股,但赚钱最多的一笔投资来自GEICO保险。好公司是长期收益最主要的根源。

周云认为,企业未来的经营是高度不确定的,只有买好公司才能最大程度保证公司可持续的自由现金流,甚至好公司的经营很可能是超出投资者预期的。从具体的投资操作上,周云更偏向于在逆向的时候买好公司。他认为的好公司,和市场充分定价的好公司并不相同。

所以,周云并非不买好公司,而是希望找到“非市场共识”的好公司。那些被市场贴上标签的好公司,已经在估值中充分体现。这些公司拉长时间看,大概率会低于投资者的长期预期。

周云很喜欢举的一个例子是《基业长青》(Build to Last)这本书。斯坦福大学的两位教授吉姆·柯林斯和杰里·波拉斯花了几年时间对美国各个行业的龙头公司做了深度研究,最终选出了18家卓越公司作为案例。从英文的书名看到,这些公司应该是具有Build to Last的能力。这本书也被看作是商业分析中的经典。

这18家“翘楚中的翘楚”,在研究的前64年时间中,平均复合回报是标普500指数的15倍,但是在这本书出版之后的5年、10年时间中,都只有不到一半的公司股价跑赢标普500指数。

作为对标,两位教授选择了18家行业中的老二。这些公司谈不上卓越,但也不并非完全平庸。最终的结果是,对标的18家行业老二在之后10年大幅跑赢了卓越的老大。大众眼中的完美公司,通常只能提供很低的赔率。市场把所有的预期都price in到估值后,那么完美公司大概率会低于预期。

周云希望找到那些还没有被市场贴上标签的好公司。他也提到过“过度拟合”的问题,许多企业的历史成功带有幸存者偏差。要找到一个未来的好公司,难度是很大的。

坚信价值投资是唯一的“公理”

即便在投资压力最大的2020上半年,周云对于低估值投资的有效性,没有丝毫怀疑。在2020年的访谈中,周云提到“我觉得不用怀疑价值投资的有效性,因为它不是一个具体的方法,而是一种本质上一定正确的思考问题的方式”。要知道,那时候大家讨论的是“价值已死”,而周云对于价值投资的“一定正确”没有任何动摇。

在2022年的访谈中,周云又提到“投资框架需要具有不随时间改变的概率优势”。他是与生俱来的价值投资者。他天然有着独立的性格,又从零在东方红资产管理接受价值投资的洗礼,价值投资和他的性格、三观形成了很好的自洽。

格雷厄姆的伟大在于,他提出了一套长期战胜市场的“公理”。从某种意义上,格雷厄姆和欧几里得是一类人。“公理”就是一种确定的事物,比如说两点之间最短的距离是直线。而价值投资的准则:买股票就是买公司、安全边际、审慎的分析、选股的四大过滤器等,就是一套不断重复就能战胜市场的方式。在几年前的巴菲特股东大会中,巴菲特先生说当他阅读了《聪明投资者》的某一章节后,突然出现了顿悟。原来,只要按照这套方式来做,长期就能通过投资赚钱。

周云的长期超额收益来源,正是来自他相信了这一套持续有效的投资方法,并且不断坚持下去。时间越长,价值投资提升的概率就越显著。

实事求是,保持进步

对于投资理念的坚持和投资体系的进步,两者并不矛盾。巴菲特很早就选择了价值投资的道路,但是在60多年的投资生涯中,他一直在对投资体系做优化。坚信价值投资的周云,在过去也做了投资实践上的优化。

从2020年开始,周云开始重视“倾听市场”,好的投资应该是独立价值判断和对市场理解的完美结合。如果能理解趋势,价值投资者就不需要过早站在市场的对立面。特别是管理公募基金这类持有期较短的产品,提供比较好的持有过程也很重要。

从2022年开始,周云的组合也逐渐从大盘价值转向了小盘成长。在经历了“核心资产”的牛市后,小盘成长变得更有性价比。周云也随即买入了一批小盘成长的公司,帮助他在过去几年实现了很不错的收益。从这一次切换也看到,周云不是传统意义上的深度价值投资者,如果成长股便宜他也会去买。

也是从2022年开始,周云逐渐从过去的挖掘黑马,转向了组合管理的赔率和胜率驱动,小仓位重赔率,大仓位重胜率。单靠某一两个股票的胜率不高,而通过组合管理的方式后,形成了更好的容错性。

周云曾经告诉我们:“能够引领我们成功投资的不是智商,而是内在的反省心智,认识到自己是个普通人是自我理性的开端。”当他开始接受自己是一个普通人后,真正走向了一种对投资更成熟的心态。

在《价值投资:通往理性投资之路》一书中,作者詹姆斯·蒙蒂尔通过客观数据,验证了价值投资是唯一行之有效、经过实践检验、能为投资者创造长期可持续收益的投资策略。这套方法之所以能长期有效,就是因为在执行的过程中有反人性的特点。比如说,人性天然喜欢抱团、喜欢买热门的股票。

从某种意义看,要真正享受到价值投资方法的有效性,需要这个基金经理具有一些少数人的性格特点,以至于在任何时代,价值投资者都是少数派。而周云身上,就体现了这些独特性,或许这也是他投资上最大的“天赋”。

此外,在《推动公募基金高质量发展行动方案》出台后,像周云这样长期历史业绩能够持续战胜市场、产品风险收益特征对持有人更为友好的基金经理,会越来越被大家关注。当资管行业发展从“重规模”转向“重质量”后,让投资者赚到真金白银的基金经理,也会帮助行业重新赢得投资者的信任。

注:

东方红新动力混合基金成立于2014.01.28,根据基金历年年报,东方红新动力混合基金A份额2015年-2024年净值增长率分别为47.51%、1.82%、26.60%、-21.95%、25.56%、32.50%、25.58%、-11.04%、6.72%、15.14%,业绩比较基准收益率分别为6.97%、-8.07%、13.42%、-16.59%、24.99%、18.98%、-2.67%、-15.27%、-7.47%、12.36%。业绩比较基准为:沪深300指数收益率*70%+中国债券总指数收益率*30%。基金经理:杨达治(2014.01.28-2015.12.08),孙伟(2016.01.22-2017.04.11),周云(2015.09.14-至今)。

根据产品定期报告,基金经理周云在管其他产品的业绩如下:

东方红京东大数据混合A(001564)2020-2024年度净值增长率分别为37.12%、30.51%、-10.81%、6.64%、13.37%;业绩比较基准收益率分别为18.06%、0.44%、-15.04%、-6.75%、10.72%。产品成立于2015-07-31,周云自2015-09-14管理至今。业绩比较基准为中证800指数收益率*70%+中国债券总指数收益率*30%。

东方红优享红利沪港深混合A(003396)2023-2024年度净值增长率分别为3.44%、12.28%;业绩比较基准收益率分别为-1.71%、12.63%。产品成立于2016-10-31,周云自2022-07-16管理至今。业绩比较基准为中证红利指数收益率*60%+恒生指数收益率*20%+中国债券总指数收益率*20%。

东方红智华三年持有混合A(012839)2024年度净值增长率为14.13%,同期业绩比较基准收益率为14.55%。产品成立于2021-08-18,周云自2023-05-13管理至今,刘中群自2025-02-15管理至今。业绩比较基准为沪深300指数收益率*60%+恒生指数收益率(经汇率估值调整)*20%+中国债券总指数收益率*20%。

东方红智享三年持有混合A(019773)2024.02.07至2024.12.31净值增长率为13.46%,同期业绩比较基准收益率为16.98%。周云自2024-02-07产品成立起管理至今。业绩比较基准为沪深300指数收益率*60%+恒生指数收益率(经汇率估值调整)*20%+银行活期存款利率(税后)*20%。

风险提示:

东方红新动力混合是一只混合型基金,其预期风险与收益高于债券型基金与货币市场基金。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,信用风险,技术风险,操作风险,投资于中小企业私募债的风险,参与债券回购的风险,参与股指期货的风险,投资科创板股票的风险,参与存托凭证的风险,投资北交所股票的风险,本基金特有投资策略带来的风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。基金过往业绩及其净值高低并不预示未来业绩表现,其他基金的业绩不构成对本基金业绩表现的保证。基金投资需谨慎,请认真阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等文件及相关公告。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付责任。

- end -

按姓名首字母排序

上下滑动阅读更多内容

| || | |

| | | | |

| | | |

| | | | |

| | | |

| | | |

| | | |

| |

| | | | |

| |

| |

| | | |

| | |

| | |

| | |

| | | | |

| |

| | |

| | ||

|

|

|

| |

| | |

| | | | |

| | | |

| |

| | | |

| | |

| |

| 银华| 东方红

刘格| 东方红

中信保诚| |

| |

| |

| | |

| |

| | | | |

| |

|

| | |

| |

|

|

| 民生加银

东方红

| | |

| | |

| | |

| | | | |

| | | |

|

中银| 中信保诚|

| |

| | | |

| 吴 | 吴 |

|

| |

| | |

| | 许

| | |

| | |

| |

| | | | |

| | |

|

|

| | | 富国

农银汇理| |

| | | |

| | |

| |

| | | |

|

| |

| | |

山 |

| |

| |

|

| |

| |