煤炭ETF、钢铁ETF、建材ETF持续吸金,“反内卷”或成A股下一主线?

近期,“反内卷”行情活跃,相关行业ETF持续吸金。具体来看,煤炭ETF(515220)连续5日累计净流入额超12亿元,钢铁ETF(515210)连续3日累计净流入额超4.3亿元,建材ETF(159745)连续3日累计净流入额超1.6亿元。

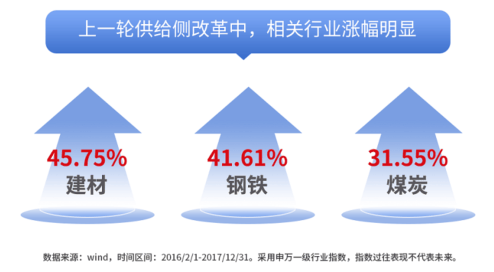

以上一轮供给侧改革为例,在2016年2月到2017年底,建材行业涨幅达45.75%,钢铁行业涨幅达41.61%,煤炭行业涨幅达31.55%。若本轮改革政策落地,相关行业有望受益。

1、煤炭

供给侧改革对煤炭的核心措施是 “去产能”(淘汰落后小煤矿、限制新增产能),直接减少了市场供给总量,从而提振煤炭价格,煤炭企业利润有望修复。叠加煤炭处于产业链上游,价格弹性更大。

除此之外,碳中和背景下,煤炭板块面临变相供给侧改革,叠加新增产能批复受严格限制,未来新建矿资本开支有限,在高现金流背景下,煤企高股息、高分红确定性增强。截至2025年二季度末,中证煤炭指数股息率超6%,具有明显优势。

相关机会:煤炭ETF(515220)全市场唯一,规模持续增长

2、钢铁

当前钢铁需求正面临房地产行业持续低迷、基建投资拉动有限、海外市场对中国钢材出口压力加大等多重挑战,表观消费连年下滑,但产量却并未同步下降。政府若推出相关政策,将在市场自发去产能的基础上进一步强化供给收缩力度。目前钢材价格估值已处于历史低位,进一步下跌空间有限。若钢铁产量调控落地,行业利润有望修复。

相关机会:钢铁ETF(515210)全市场唯一,规模持续增长

3、建材

近日,33家建筑工程行业巨头发布倡议书联手“反内卷”;7月1日,中国水泥协会发布《关于进一步推动水泥行业“反内卷”“稳增长”高质量发展工作的意见》。市场剧烈竞争下的优胜劣汰叠加“反内卷”等各项政策落地,共同加速建筑建材行业落后产能的淘汰,加速行业供给端优化,推动建材企业估值修复。

相关机会:建材ETF(159745)全市场规模最大

4、光伏

光伏作为我国整治内卷式竞争的重要行业之一,政策方向已经较为明确。中国光伏行业协会引导企业签署自愿控产自律公约;7月1日,国内头部光伏玻璃企业宣布自7月起集体减产30%。若后续光伏行业减产政策落地,有望加快产能淘汰,助力产业链价格及盈利中枢企稳回升。

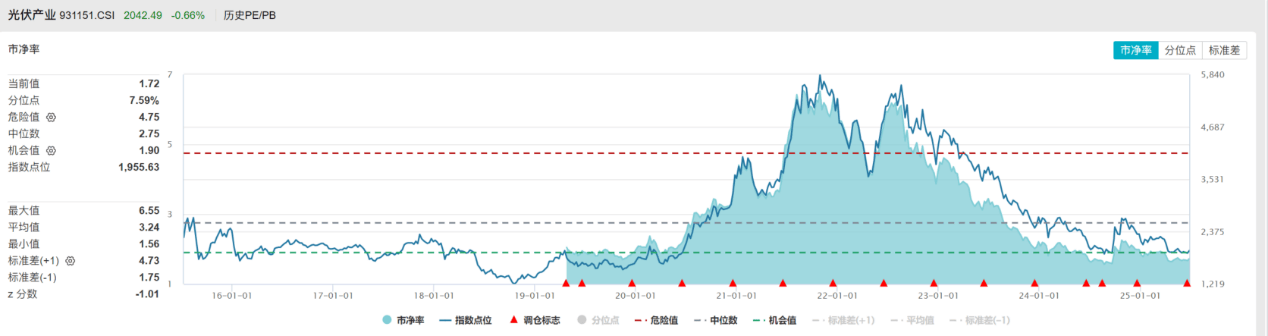

光伏估值位于历史低位

注:数据来源wind,截至2025年6月底。

相关机会:光伏50ETF(159864)

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

每日经济新闻