东兴证券:给予赤峰黄金增持评级

东兴证券股份有限公司张天丰,闵泓朴近期对赤峰黄金进行研究并发布了研究报告《公司改扩建项目多线推进,矿金产能或持续增长》,给予赤峰黄金增持评级。

赤峰黄金(600988)

事件:公司发布2025年半年度报告。报告期内,公司实现营业收入52.72亿元,同比增长25.64%;实现归母净利润11.07亿元,同比增长55.79%;基本每股收益+46.51%至0.63元/股。公司选矿能力持续提升、改扩建项目稳步推进,以黄金为主的多金属产量均维持增长,叠加公司生产效率的优化与黄金价格的中枢上行,公司业绩处于快速增长周期。

加强矿山勘探增储,资源潜力持续提升。公司在海内外持续加大矿山勘探与开发投入,不断增厚资源储量及提升增储潜力。国内方面,公司全面加大矿山勘探工作,吉隆、五龙、华泰三大金矿合计完成坑探工程23995.2米,钻探钻孔121个,累计进尺42061.36米;瀚丰多金属矿完成坑探工程4137米,钻探钻孔100个,累计进尺15332.18米。海外方面,万象矿业SND项目首次发现大规模斑岩型金铜矿体,初步探明资源量为1.315亿吨,含金金属量70.7吨(品位0.54克/吨,回收率88%),铜金属量33.2万吨(品位0.25%,回收率88.5%),推动万象金资源量较24年底+146%,铜资源量较24年底+380%;金星瓦萨年度预计深部钻探量超额完成(累计地采钻探3.3万米,露采品位控制钻探3.5万米,全矿施工钻探工程11.9万米),Benso区域新增4个采坑,F-Shoot区域开拓工程即将完成,矿石储量具有较大开发潜力。

瓦萨矿石入选品位下降叠加雨季提前导致矿金产量下滑,瀚丰矿业投产推动多金属产量增长。由于雨季提前叠加海外金星瓦萨金矿矿石入选品位降低,公司矿产金产量略有下滑。报告期内,公司生产矿产金6754.34千克(同比-10.56%),销售6764.89千克(同比-10.92%),产销率为100%。据2025年半年度报告,公司2025年度矿产金产量目标由24年年报公布的16.7吨下调至16吨(-4.2%)。从多金属产出观察,电解铜/铜精粉/铅精粉/锌精粉/钼精粉/稀土产品产量分别为2798.45吨/1187.64吨/1847.70吨/11419.44吨/344.93吨/447.88吨,同比分别变化+4.65%/+39.76%/+24.82%/+90.93%/+7.70%/不适用,翰丰矿业立山矿区下部采区建设完成推动公司多金属产量增长。

改扩建项目多线推进,矿金产能或持续增长。公司海内外七座矿山均有新增改扩建项目顺利推进中:1)吉隆矿业新增6万吨/年地下开采项目(包括阳坡西在内的一二采区,已完成初步设计与安全设施设计修订稿报审)和新建6万吨/年地下开采项目(五、六矿段,获核准批复,林草地手续进入市/自治区终审流程),新建尾矿库已进入二期防渗膜铺设阶段;2)五龙矿业3000吨/日生产线已实现正式投产,上半年采矿量达40.52万吨(24年年开采能力仅为10万吨);3)华泰矿业一采区3万吨/年产能建设项目的申报材料正在准备中,五采区基建工程进展顺利;4)锦泰矿业二期项目已取得采矿许可证,配套78万吨/年建设项目申报材料正在准备中;5)瀚丰矿业66KV变电站及输电线路建设项目与东风选矿厂1200吨/日改扩建项目已完成立项审批,立山尾矿库扩容项目已初步形成可研方案,立山与东风矿区充填系统及配套工程已确定总承包商;6)万象矿业卡农铜矿露天采矿工程启动建设,浮选柱技改完成带动后续自动化处理系统持续升级,尾矿储存设施二期扩建项目预计年内完成并投入使用;7)金星资源DMH露天矿配矿效率、矿石供给量有望进一步提升,FB及ADK矿区将适时启动露天转地下扩产项目。根据公司扩产规划,我们预计2025-2027年公司矿产金权益产量或分别达到17.01吨、19.52吨及20.89吨,2024-2027年期间CAGR或为11.3%。

公司克金成本上升,年内或有优化空间。公司综合/矿产金/电解铜/铜精粉/铅精粉/锌精粉/钼精粉/稀土产品毛利率分别由24H1的39.50%/42.38%/10.23%/36.98%/58.13%/18.12%/15.60%/不适用变动至25H1的48.10%/54.52%/-60.96%/74.90%/54.21%/27.22%/32.30%/-16.31%。受电解铜冶炼费用下降影响,公司报告期内电解铜业务呈现亏损,但综合毛利率由于多金属价格上行而持续优化。公司矿产金销售成本及全维持成本分别同比上升+11.8%及+34.28%至319.06元/克及355.41元/克。其中,国内矿山克金销售成本同比增长6.49%至179.92元/克,万象矿业克金销售成本同比下降-3.84%至1432.58美元/盎司,金星瓦萨克金销售成本同比上升+31.90%至1702.61美元/盎司。金星瓦萨成本变化较大,主要受以下三方面影响:1)可持续发展税率自25年4月起由1%增至3%,叠加金价上涨带动主营业务收入增加,公司资源税及可持续发展税同比增加;2)生产性钻探、掘进及采矿等前期投入运营成本增加;3)矿石入选品位降低,雨季提前导致产销量同比下降。考虑到前期投入大部分完成,金星瓦萨下半年运营成本或将下降,叠加雨季结束产销量提升,瓦萨矿克金成本下半年或有优化空间并推动公司整体克金成本改善。

港股上市叠加金价上行改善公司现金流。公司现金流明显改善:受金价上行影响,公司经营活动产生的现金流量净额同比增长12.39%至16.13亿元;由于上期处置股权投资收回投资款约4.53亿元而本期无此影响,且本期矿山开支同比增加,投资活动产生的现金流量净额同比减少-177.46%至-8.65亿元;受公司港股上市筹资及净债务同比大幅减少影响,筹资活动产生的现金流量净额由去年同期的-2.24亿元升至18.46亿元。受益于港股募集资金及公司经营额提升,公司自有资金增加推动流动比率和速动比率同比分别+57%及+87%至2.48和1.65,公司资产流动性提升且运营状况改善。公司成本控制能力整体加强,现金流改善推动公司利息支出下降且利息收入增加,因此公司财务费用同比下降-51.19%至0.37亿元。另一方面,集团人工费、股份支付费用同比增加导致公司管理费用同比上升+17.12%至2.55亿元。此外,由于公司资产规模增加叠加债务规模下降,公司资产负债率由去年同期的47.25%下降至37.19%。

公司成长性将受益于金价趋势性提升和产能扩张。从行业观察,我们认为黄金价格有望受益于避险溢价、流动性溢价及汇率溢价的发酵而稳步提升。考虑到公司改扩建顺利推进下的产能扩张(矿金产量预计由24年15.16吨增至27年20.89吨)、资源优势(国内高品位黄金矿床)与增储弹性(探矿增储预期),公司将受益于黄金定价中枢的趋势性抬升,业绩处于快速增长周期。

盈利预测与投资评级:我们预计公司2025-2027年实现营业收入分别为121.09亿元、142.10亿元、160.49亿元;归母净利润分别为27.91亿元、34.66亿元和40.33亿元;EPS分别为1.47元、1.82元和2.12元,对应PE分别为16.56x、13.34x和11.46x,维持“推荐”评级。

风险提示:金属价格下滑及矿石品位下降,项目投建进度不及预期,矿山实际开工率受政策影响下滑风险,资源国政治风险及汇率风险。

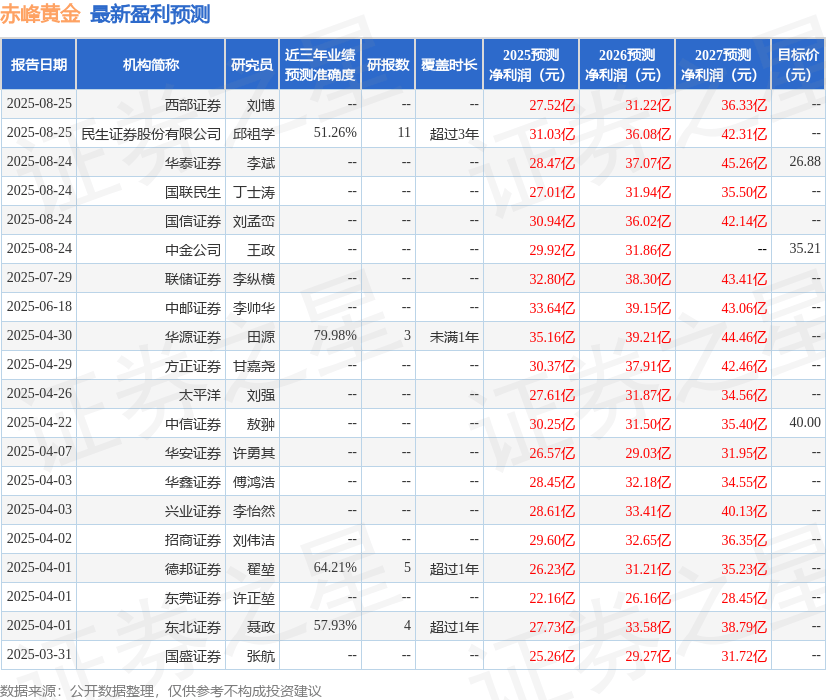

证券之星数据中心根据近三年发布的研报数据计算,华源证券田源研究员团队对该股研究较为深入,近三年预测准确度均值为79.98%,其预测2025年度归属净利润为盈利35.16亿,根据现价换算的预测PE为13.68。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级12家,增持评级1家;过去90天内机构目标均价为34.06。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。