美股大跌的“罪魁祸首”!英伟达日内惨跌7%,“大空头”财报后密集“放炮”

无论从哪个角度来看,英伟达的财报和评论都是积极的。正如高盛顶级交易员Ryan Sharkey所指出的那样:真正的好消息没有得到相应的回报,通常是一个不好的信号。

周四,英伟达开盘一度大涨5%至196美元,但随后大幅跳水,收盘时跌幅近3%至180.98美元,日内累计跌幅达7%,创下10月22日以来最低收盘价。这一剧烈逆转直接拖累标普500指数暴跌约3%。

高盛副总裁Ryan Sharkey在盘中报告中指出:

美股尽管有很多催化因素需要消化,但标普500指数约3%的逆转明显由英伟达约7%的逆转驱动,这显然打压了年底反弹的情绪。

数据显示,12个月内涨幅最大的股票下跌4.4%,散户青睐股下跌3.6%,高估值软件股下跌2.3%。

(12个月内涨幅最大的股票下跌4.4%)

与此同时,"大空头"Michael Burry在财报发布后连续在社交媒体上发表多篇帖子,质疑英伟达芯片的使用寿命、股票稀释以及AI公司间的“循环融资”。他认为AI真实需求"小得可笑",几乎所有客户都由经销商提供资金支持。

积极财报未能扭转市场情绪

英伟达第三财季调整后每股收益为1.30美元,超过华尔街预期的1.26美元。营收达570亿美元,同比增长62%,高于预期的549亿美元。

公司预计第四财季营收中值为650亿美元,高于市场预期的622亿美元,这意味着增长率将加速至65%。

CEO黄仁勋在声明中表示,公司新一代Blackwell硬件的销售"非常火爆"。CFO Colette Kress在分析师电话会议上透露,六年前售出的芯片仍在被客户全面利用。

但这份强劲的财报未能消除市场对AI泡沫的根本性疑虑。

22V Research团队在周四的报告中写道:

即使是英伟达乐观的财报也不足以扭转近期的市场逆风。过去两周,市场内部一直倾向于风险规避,低波动性股票在各种市值中占据主导地位。

这一趋势在周四继续,风险资产遭遇重创,标普500指数下跌1.6%,纳斯达克跌2.2%,而防御性股票则受到沃尔玛强劲财报提振。

技术面与流动性危机并发

高盛在其技术分析清单中列出了多个令人担忧的指标。

CTA 趋势策略普遍看空股市,预计会继续卖出。高盛指出需要密切关注标普500指数6457点的中期关键水平。

(CTA 趋势策略普遍看空股市)

市场流动性也显著恶化。标普500指数买卖盘口的平均流动性已降至600万美元,低于过去一年80%的时间,说明市场买卖深度极薄,微小交易就可能引发价格剧烈波动。

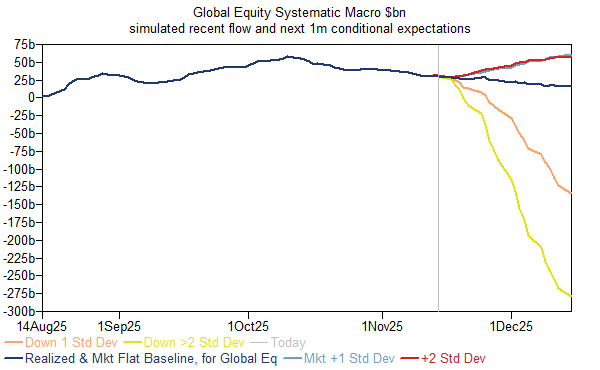

(高盛模拟的近期流动性走势以及未来1个月的走势预期)

此外,高盛预测周五期权到期日将是有史以来11月最大规模的名义未平仓合约到期,估计有3.1万亿美元名义期权敞口将到期,其中标普500指数期权1.7万亿美元,单一股票期权7250亿美元。

"大空头"财报后密集开炮

英伟达公布超预期财报后,Michael Burry在X平台发布一系列帖文质疑该公司及AI行业。

针对Kress关于老芯片仍充分利用的说法,Burry写道:

这混淆了物理利用率与价值创造。仅仅因为某物被使用并不意味着它有利可图。

他以航空公司在节假日保留旧飞机为例,称这些飞机"利润微薄,根本不值什么钱"。

Burry强调,英伟达老芯片的能效远低于新芯片,继续使用它们的客户可能支付更高的电费。

Burry还质疑英伟达与OpenAI、微软、甲骨文等AI公司之间错综复杂的数十亿美元“循环融资”,他表示:

真正的终端需求小得可笑,几乎所有客户都由其经销商提供资金。

在另一帖文中,Burry指出,英伟达自2018年初以来回购了近1130亿美元股票,但流通股数量反而增加4700万股。他表示:

虽然同期股票薪酬为205亿美元,但股票薪酬稀释的真实成本为1125亿美元,将所有者收益减少50%。

Burry此前已对AI泡沫发出多次警告,并将AI繁荣与互联网泡沫相提并论。

据监管文件显示,截至9月底,他旗下Scion Asset Management持有针对100万股英伟达股票和500万股Palantir股票的看跌期权,名义价值分别为1.87亿美元和9.12亿美元。

Burry近期已将Scion Asset Management转为家族办公室,不再接受外部客户。